PTA生产商陷入亏损“无底洞”!厂家为何还要硬撑?

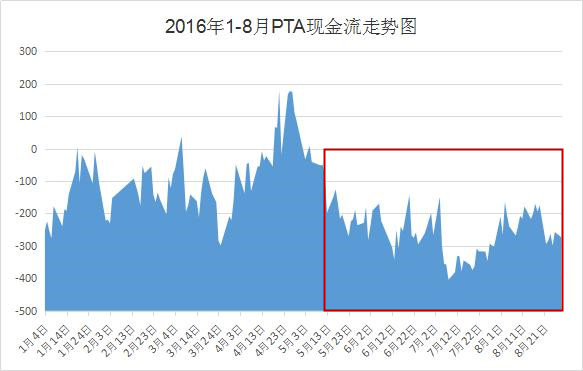

然而今年5月份以来,PTA生产已连续亏损三个多月,市场上却鲜少出现“大规模减产”的保价言论。这不禁让笔者心生疑虑,今年PTA生产商为何都亏得如此“心安理得”?

在剖析PTA厂家心态之前,我们还是先来简要分析下今年PTA生产大幅亏损的原因:

一、原油上涨对PTA支持作用减弱

今年以来,由于市场供给过剩逐步缓解,油价从去年的腰斩行情中得以回升,近期沙特、委内瑞拉等产油国又相继表达了9月将和其他产油国商讨稳定油市的态度,原油后市预期较为乐观。但相较于原油,PTA则显得疲弱不堪。

由于目前PX与石脑油价差高企,使得PX对原油价格的反弹不再敏感,但是反过来其对原油下跌将变得敏感。因此油价上涨,也无法通过PX正常传导给PTA;而油价下跌,带动石脑油下跌,在高企的价差面前,PX很难独善其身,又会打压PTA价格。另外,即使不考虑油价的波动,由于原料PX对外依存度较高,国内市场缺乏话语权,利润大多数都被原料占有,PTA市场转嫁成本困难,只能被动接受高价原料。这也让PTA的盈利空间更显狭小。

二、PTA行业供应过剩依旧明显

2009-2011年,PTA生产的盈利在1000元/吨以上,暴利刺激各路资金陆续上马新项目。2011-2015年的5年时间内,PTA绝对产能增长130%。虽然2015年上半年,翔鹭装置的意外事故以及远东石化的破产减少了近1000万吨的产能,给了PTA行业一丝喘息的空间,但是PTA的产能过剩的情况依旧存在。

据悉,今年计划投产的仅有汉邦220万吨/年和四川晟达100万吨/年的装置。PTA产能增速的高峰期已过,但是产能过剩都是相对于需求而言的。目前之所以不少PTA企业仍会感受到去产能的“压力”,一方面是聚酯行业扩张也进入低潮,并且不断出现企业关闭现象,导致整体需求减弱,另一方面则是PTA装置维持较高的开工率,即使聚酯企业开足马力消化PTA,PTA库存压力仍是有增无减。

既然PTA行业现在已经面临生产即亏损的“惨状”,那么为何所有企业都还在咬着牙满负荷硬撑着?难不成真是谁撑到了黎明,谁就胜利了?笔者觉得可能有以下原因:

1、限产保价治标不治本。市场曾经出现过联合限产挺价,但在此过程中,一旦生产出现盈利,PTA企业的限产积极性就会减弱,停车检修的PTA企业就会重启。限产挺价虽然对缓解库存压力以及偏低的现金流有阶段性作用,但这一措施治标不治本。只要过剩产能没有彻底淘汰,阶段性的停车检修对行业的长久复苏就没有太大意义。况且去年联盟失败,或许已经让PTA厂家之间生了嫌隙,今年想要再次联合难度就大了。

2、停车会带来一系列负面影响。由于停工有固定成本,并且国内PTA企业有其特殊性,如果停工,可能明天就会被挤出局,而不停工那只是亏损,企业都抱着大不了我今天多亏点,等到你们倒了了,我就胜利了,再“回血”也不迟,整个行业都是这么想的,都在拼杀,等别人熬不住出局了,剩下的自然就胜利了。目前的聚酯行业难存在差异化,产品都是根据市场的需求来决定,大家一窝蜂都在生产,库存多了,自然就不值钱了。因此为了抢占份额,出于竞争需要,即使是短暂性的削减产能,PTA厂家也是要思虑再三的。

3、另外融资等问题,也会促使企业想要“硬扛”到底。特别是产能基数较少的企业,大部分还在抱着幻想,产能较大的企业会率先减产,觉得他们生产的多亏的也多。其实,在行业严重亏损格局下,大小企业谁都没有绝对优势。

因此综合来看PTA去产能之路仍然艰难。行业能否通过“限产保价”来实现自我救赎短期来看还是个未知数。特别是接下来传统的金九银十旺季,再加上G20过后,聚酯产能逐步恢复,需求得以集中释放,料PTA生产商也不会错过这个“大好时机”!

(本网尊重各兄弟网站及独立撰稿人之版权,如发现本网刊登您的稿件而未署名,请联系我们.同时本网也欢迎对市场具有敏锐判断和独立见解的行业人士前来投稿,投稿邮箱info@168tex.com

电话:0512-63082910)